Smava zählt zu den bekanntesten Online-Kreditvergleichsportalen in Deutschland. In einer Zeit, in der Schnelligkeit und Benutzerfreundlichkeit gefragt sind, stellt Smava eine Plattform zur Verfügung, auf der Nutzer Kreditangebote von verschiedenen Banken miteinander vergleichen können. Doch was zeichnet Smava besonders aus? Und worin unterscheidet es sich von anderen Kreditvergleichsportalen?

| Kreditbetrag | 500 - 120 000 € |

| Laufzeit | 12 - 120 Monate |

| Eff. Jahreszins | -0.40 - 10.90% |

- Kostenlos & unverbindlich

- Garantiert günstiger Kredit

Nur noch ein Schritt zu Ihrem Kredit! Jetzt anmelden & keine Angebote mehr verpassen.

Alternativen zum Smava

| Kreditbetrag | 100 - 50 000 € |

| Laufzeit | 1 - 120 Monate |

| Eff. Jahreszins | 1.99 - 6.08% |

- Ohne Schufa

- Mit Sofortauszahlung auf Wunsch

- Kostenlos und unverbindlich

Nur noch ein Schritt zu Ihrem Kredit! Jetzt anmelden & keine Angebote mehr verpassen.

| Kreditbetrag | 100 - 75 000 € |

| Laufzeit | 3 - 120 Monate |

| Eff. Jahreszins | 1.93 - 15.95% |

- Schnelle und einfache Finanzspritze

- Ihr Wunschkredit ohne Papierkram

Nur noch ein Schritt zu Ihrem Kredit! Jetzt anmelden & keine Angebote mehr verpassen.

| Eff. Jahreszins | -0.40% - 10.90% |

|---|---|

| Kreditbetrag | 500€ - 120000€ |

| Laufzeit | 12 - 120 Monate |

| Alter | 18+ |

Erfahrungen mit Smava Kredit

Smava geht weit über das einfache Kreditvermittlungsmodell hinaus. Es handelt sich um eine Plattform, die den gesamten Prozess des Kreditvergleichs und der Kreditaufnahme erheblich erleichtert. Smava ermöglicht seinen Nutzern, innerhalb weniger Minuten mehrere Kreditangebote zu erhalten.

Smava hat eine hohe Transparenz. Alle Kreditangebote werden klar und verständlich präsentiert, sodass die Nutzer genau wissen, was sie erwartet. Hier gibt es keine versteckten Gebühren oder unerwartete Kosten.

Nicht zuletzt ist es wichtig zu betonen, dass der Service von Smava völlig kostenfrei ist. Es entstehen keinerlei Gebühren für die Nutzung der Plattform, und die Nutzer sind in keiner Weise dazu verpflichtet, eines der angebotenen Kredite anzunehmen. Somit bietet Smava eine risikofreie Möglichkeit, die besten Kreditangebote auf dem Markt miteinander zu vergleichen.

Wer kann einen Smava Kredit beantragen?

Smava steht Kreditnehmern mit einer breiten Palette von Profilen offen, jedoch gelten wie bei jedem Kreditanbieter bestimmte Kriterien, die erfüllt werden müssen.

Kriterien für potenzielle Kreditnehmer

- Alter: Der Antragsteller muss mindestens 18 Jahre alt sein, was eine gesetzliche Anforderung für die Kreditaufnahme in Deutschland ist.

- Wohnsitz: Ein ständiger Wohnsitz in Deutschland ist erforderlich. Dies stellt sicher, dass das Kreditinstitut rechtliche Schritte einleiten kann, falls es zu Zahlungsausfällen kommt.

- Einkommen: Ein regelmäßiges Einkommen ist von großer Bedeutung, da es dem Kreditgeber zeigt, dass der Kreditnehmer in der Lage ist, den Kredit zurückzuzahlen. Dieses Einkommen kann durch Gehaltsabrechnungen, Rentenbescheide oder andere Einkommensnachweise belegt werden.

- SCHUFA-Prüfung: Wie bei den meisten Krediten in Deutschland wird eine SCHUFA-Prüfung durchgeführt. Diese Prüfung bietet dem Kreditgeber einen Überblick über die Kreditwürdigkeit des Antragstellers.

Unterschiede zu anderen Kreditanbietern

Was Smava von anderen Kreditanbietern unterscheidet, ist sein innovativer Ansatz im Bereich des Kreditvergleichs. Anstatt lediglich ein Angebot von einer einzigen Bank zu präsentieren, stellt Smava eine breite Auswahl an Angeboten von verschiedenen Banken zur Verfügung. Diese Vielfalt ermöglicht es den Kreditnehmern, das für sie am besten geeignete Angebot auszuwählen.

Ein weiterer wichtiger Unterschied besteht in der SCHUFA-neutralen Kreditanfrage, die Smava anbietet. Bei vielen herkömmlichen Banken kann bereits die Anfrage eines Kredits zu einem Eintrag in der SCHUFA führen, der sich negativ auf den SCHUFA-Score des Kreditnehmers auswirken kann. Bei Smava hingegen ist die Kreditanfrage SCHUFA-neutral, was bedeutet, dass sie keinerlei Einfluss auf den SCHUFA-Score des Kreditnehmers hat.

Des Weiteren legt Smava großen Wert auf Transparenz. Dies ermöglicht es dem Kreditnehmer, gut informiert zu sein.

Zusammengefasst bietet Smava eine moderne, transparente und benutzerfreundliche Plattform für alle, die auf der Suche nach einem Kredit sind. Smava nimmt Stress und Unsicherheit aus dem Kreditvergleichungsprozess und ermöglicht es den Kreditnehmern, das beste Angebot für ihre individuellen Bedürfnisse zu finden.

Tipp: Wenn Sie direkt Privatkredite zu den besten Konditionen finden wollen, empfehlen wir Ihnen unseren einzigartigen, extra zu diesem Zweck programmierten Vergleich:

Smava Kredit

Was macht den Smava Kredit einzigartig?

- Online-Kreditvergleich: Im Gegensatz zur Notwendigkeit, persönlich mehrere Banken oder Finanzinstitute aufzusuchen, ermöglicht Smava bequeme Online-Vergleiche von Kreditangeboten von über 20 verschiedenen Banken.

- Individuelle Angebote: Smava erstellt maßgeschneiderte Kreditangebote basierend auf den persönlichen und finanziellen Informationen des Antragstellers.

- SCHUFA-neutrale Anfrage: Ein weiterer herausragender Aspekt von Smava ist die SCHUFA-neutrale Kreditanfrage. Das bedeutet, dass die Kreditanfrage keinen Einfluss auf den SCHUFA-Score des Antragstellers hat. Dies ist im Vergleich zu vielen anderen Kreditanbietern eine Besonderheit.

Vorteile des Smava Kreditvergleichs

- Zeitersparnis: Mit Smava können Kreditnehmer in nur wenigen Minuten mehrere Kreditangebote vergleichen.

- Transparenz: Dies schafft Vertrauen und Sicherheit für die Kreditnehmer.

- Kostenlose Nutzung: Die Nutzung des Smava Kreditvergleichs ist für Kreditnehmer völlig kostenlos.

- Datensicherheit: Smava setzt moderne Verschlüsselungstechnologien ein, um sicherzustellen, dass die persönlichen und finanziellen Daten der Kreditnehmer sicher und geschützt sind.

Anforderungen für einen Smava Kredit

Wenn Sie in Betracht ziehen, einen Kredit über Smava aufzunehmen, gibt es bestimmte Voraussetzungen und Unterlagen, die Sie vorbereiten sollten. Diese Anforderungen sind entscheidend, um den Kreditprozess reibungslos zu gestalten und sicherzustellen, dass Sie das beste Angebot erhalten.

Dokumente und Informationen, die benötigt werden

- Persönliche Daten: Sie müssen grundlegende Informationen wie Ihren Namen, Geburtstag und Ihre Adresse angeben, um den Kreditantrag zu starten.

- Einkommensnachweis: Dies ist einer der wichtigsten Aspekte bei der Kreditaufnahme. Sie sollten in der Lage sein, Ihr regelmäßiges Einkommen nachzuweisen.

- Kontoauszüge: Einige Banken oder Kreditinstitute können auch Kontoauszüge anfordern, um Einblicke in Ihre finanziellen Gewohnheiten und Ihre Fähigkeit zur Rückzahlung des Kredits zu erhalten.

- SCHUFA-Auskunft: Obwohl die Kreditanfrage bei Smava keine Auswirkungen auf Ihre SCHUFA-Bewertung hat, wird für den tatsächlichen Kreditantrag eine SCHUFA-Prüfung durchgeführt. Diese gibt dem Kreditgeber einen Überblick über Ihre bisherige Kredithistorie und Ihre Kreditwürdigkeit.

- Nachweis über bestehende Kredite: Falls Sie bereits andere Kredite haben, müssen Sie diese ebenfalls angeben. Dies hilft dem Kreditgeber zu beurteilen, ob Sie in der Lage sind, einen weiteren Kredit zurückzuzahlen.

- Berufliche Situation: Einige Kreditgeber möchten auch Informationen über Ihre berufliche Situation wissen, ob Sie Angestellter, Selbstständiger oder Freiberufler sind. Dies kann sich auf die Kreditentscheidung auswirken.

Es ist wichtig zu betonen, dass die genauen Anforderungen an Dokumente und Informationen je nach Kreditgeber und der Höhe des gewünschten Kredits variieren können. Daher ist es immer ratsam, sich im Voraus zu informieren und alle erforderlichen Dokumente bereitzuhalten, um den Kreditantragsprozess so reibungslos wie möglich zu gestalten.

Durch die rechtzeitige Bereitstellung aller erforderlichen Dokumente und Informationen können Sie sicherstellen, dass Ihr Kreditantrag bei Smava schnell und effizient bearbeitet wird und Sie das bestmögliche Kreditangebot bekommen.

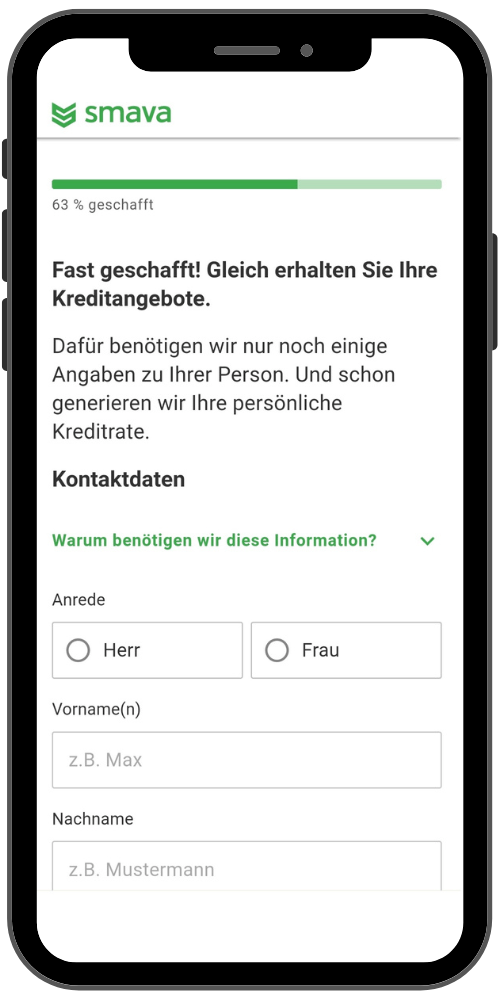

Simulation eines Kredits bei Smava

Die Möglichkeit, einen Kredit vorab zu simulieren, stellt ein äußerst nützliches Instrument für angehende Kreditnehmer dar. Es ermöglicht es Ihnen, bereits im Voraus einen klaren Überblick darüber zu erhalten, wie Ihr Kredit aussehen könnte, bevor Sie sich zur Aufnahme verpflichten. Bei Smava ist dieser Prozess besonders anwenderfreundlich und informativ gestaltet.

Wie der Prozess funktioniert

1. Eingabe der Kreditdetails

Zu Beginn geben Sie einfach die gewünschte Kredithöhe und die gewünschte Laufzeit in den Smava Online-Kreditrechner ein. Auf diese Weise erhalten Sie eine erste Vorstellung davon, wie die monatlichen Raten voraussichtlich aussehen werden.

2. Persönliche Informationen

Nachdem Sie die Kreditdetails eingegeben haben, werden Sie gebeten, einige persönliche Informationen zur Verfügung zu stellen. Hierzu gehören Angaben zu Ihrem Einkommen, Ihren monatlichen Ausgaben und anderen finanziellen Verpflichtungen. Dies ermöglicht es Smava, ein präziseres Bild Ihrer finanziellen Situation zu erhalten.

3. Erhalt von Kreditangeboten

Nachdem Sie Ihre persönlichen Informationen eingegeben haben, werden Ihnen von Smava verschiedene Kreditangebote von unterschiedlichen Banken und Kreditinstituten präsentiert. Hierbei haben Sie die Möglichkeit, die Angebote anhand der Zinssätze, monatlichen Raten und Gesamtkosten zu vergleichen.

4. Details und Bedingungen

Für jedes dieser Angebote stehen Ihnen detaillierte Informationen zu den genauen Bedingungen und Konditionen zur Verfügung. Dies ermöglicht Ihnen ein klares Verständnis darüber, was von Ihnen als Kreditnehmer erwartet wird und welche Vereinbarung Sie mit dem jeweiligen Kreditgeber treffen würden.

5. Entscheidung

Nachdem Sie alle Angebote überprüft haben, können Sie sich für dasjenige entscheiden, das Ihren Bedürfnissen entspricht, und den Kreditantrag direkt online stellen.

Wie viel Geld kann ich bei Smava anfordern?

Die Entscheidung, einen Kredit aufzunehmen, wirft oft viele Fragen auf. Eine der häufigsten Fragen betrifft den Betrag, den man tatsächlich leihen kann. Bei Smava gibt es klare Richtlinien und Faktoren, die bestimmen, wie viel ein Kreditnehmer beantragen kann.

Mindest- und Höchstbeträge

- Mindestbetrag: Bei Smava können Kreditnehmer bereits kleinere Beträge ab 1.000 Euro beantragen. Dies ist besonders nützlich für Personen, die nur eine kleine finanzielle Unterstützung benötigen.

- Höchstbetrag: Der maximale Kreditbetrag, den Sie bei Smava beantragen können, liegt normalerweise bei 120.000 Euro. Dieser Betrag kann jedoch je nach Ihrer individuellen Kreditwürdigkeit und den spezifischen Angeboten der Partnerbanken variieren.

Wie lange dauert es, bis ich mein Kreditgeld bei Smava erhalte?

Die Zeit, die benötigt wird, um Ihr Kreditgeld zu erhalten, kann in vielen Fällen entscheidend sein, insbesondere wenn Sie dringend finanzielle Unterstützung benötigen. Bei Smava wird die Bedeutung von Schnelligkeit und Effizienz in solchen Situationen erkannt und der Prozess entsprechend optimiert.

Durchschnittliche Bearbeitungszeiten

- Online-Antrag: Nachdem Sie Ihren Kreditantrag online eingereicht haben, erhalten Sie in der Regel innerhalb weniger Minuten eine vorläufige Zusage oder Ablehnung. Dies verschafft Ihnen einen ersten Eindruck darüber, ob Ihr Antrag Erfolg verspricht.

- Verifizierung und Dokumentenprüfung: Nach der vorläufigen Zusage müssen Sie Ihre Identität bestätigen und die erforderlichen Dokumente einreichen. Dies kann bequem online durch den Video-Ident-Prozess oder physisch in einer Postfiliale über das Post-Ident-Verfahren erfolgen. Dieser Schritt dauert üblicherweise zwischen 24 und 48 Stunden.

- Endgültige Genehmigung und Auszahlung: Nach erfolgreicher Identitätsverifizierung und Überprüfung Ihrer Dokumente wird Ihr Kreditantrag zur endgültigen Genehmigung weitergeleitet. Sobald dieser genehmigt ist, erfolgt die Auszahlung des Geldes normalerweise innerhalb von 24 bis 48 Stunden auf Ihr angegebenes Konto.

Insgesamt beträgt die erwartete Dauer des gesamten Prozesses, beginnend mit der Antragstellung bis zur Kreditauszahlung, in der Regel zwischen 2 und 5 Werktagen.

Faktoren, die die Auszahlungsgeschwindigkeit beeinflussen

- Vollständigkeit der Unterlagen: Der Kreditprozess kann beschleunigt werden, wenn alle erforderlichen Dokumente sofort und in der richtigen Form eingereicht werden.

- Verifizierungsmethode: Der Video-Ident-Prozess wird normalerweise bevorzugt, da er schneller ist als das Post-Ident-Verfahren. Er erfolgt online und in Echtzeit.

- Bankarbeitstage: Die Geschwindigkeit der Überweisung kann von den Bankarbeitstagen abhängen. Wochenenden und Feiertage können den Prozess verlangsamen.

- Kreditbetrag: Beachten Sie, dass größere Kreditbeträge oft eine längere Überprüfungszeit erfordern, da sie ein höheres Risiko für den Kreditgeber darstellen.

Wie zahle ich meinen Kredit bei Smava zurück?

Die Rückzahlung eines Kredits stellt einen entscheidenden Aspekt des gesamten Kreditprozesses dar. Ein genaues Verständnis dieses Vorgangs ist von großer Bedeutung, um sicherzustellen, dass Sie Ihre finanziellen Verpflichtungen erfüllen und keine unnötigen Gebühren oder Strafen anfallen. Bei Smava ist der Rückzahlungsprozess transparent gestaltet und darauf ausgerichtet, den Bedürfnissen der Kreditnehmer gerecht zu werden.

Rückzahlungsoptionen und -pläne

- Monatliche Raten: In den meisten Fällen erfolgt die Rückzahlung Ihres Kredits in Form monatlicher Raten. Die Höhe dieser Raten hängt von Faktoren wie der Kredithöhe, dem Zinssatz und der Laufzeit des Kredits ab.

- Lastschriftverfahren: Die am häufigsten genutzte und unkomplizierteste Methode zur Rückzahlung ist das Lastschriftverfahren. Dabei wird der monatliche Ratenbetrag automatisch von Ihrem Bankkonto abgebucht. Dadurch wird sichergestellt, dass Sie keine Zahlungstermine verpassen.

- Sondertilgungen: In einigen Kreditverträgen bei Smava besteht die Möglichkeit von Sondertilgungen. Das bedeutet, dass Sie zusätzliche Zahlungen leisten können, um Ihren Kredit schneller zurückzuzahlen, ohne dabei zusätzliche Gebühren zu befürchten.

- Vorzeitige Rückzahlung: In bestimmten Fällen haben Sie möglicherweise die Option zur vorzeitigen Rückzahlung Ihres Kredits. Es ist jedoch wichtig, die Bedingungen Ihres Kreditvertrags zu überprüfen, um festzustellen, ob dies möglich ist und ob dabei zusätzliche Gebühren anfallen.

Mögliche Gebühren und Strafen

- Verspätete Zahlungen: Wenn Sie eine monatliche Rate nicht fristgerecht begleichen, können Verspätungsgebühren anfallen. Es ist von entscheidender Bedeutung, den vereinbarten Zahlungsplan einzuhalten, um derartige Gebühren zu vermeiden.

- Vorzeitige Rückzahlungsgebühr: Wie bereits erwähnt, kann es bei einer vorzeitigen Rückzahlung des gesamten Kredits zu Gebühren kommen. Die Höhe dieser Gebühren hängt von den Konditionen Ihres Kreditvertrags ab.

- Unzureichende Kontodeckung: Sollte Ihr Konto nicht über ausreichende Mittel verfügen, um die monatliche Rate abzubuchen, könnten Gebühren für Rücklastschriften anfallen.

Online-Bewertungen von Smava

Smava zählt zweifellos zu den bekanntesten Online-Kreditplattformen in Deutschland und hat im Laufe der Jahre zahlreiche Kundenbewertungen erhalten. Die Meinungen und Erfahrungen dieser Kunden können potenziellen Kreditnehmern Einblicke bieten.

Was Kunden über Smava sagen

Basierend auf den Bewertungen von Trustpilot haben Kunden unterschiedliche Erfahrungen mit Smava gemacht:

- Positive Erfahrungen: Viele Kunden haben ihre positiven Erfahrungen mit Smava geteilt. Sie haben die Plattform für ihre Schnelligkeit, Einfachheit und den exzellenten Kundenservice gelobt. Ein Kunde berichtete, dass er bereits fünf Werktage nach seiner Anfrage das Geld auf seinem Bankkonto hatte, was ihn beeindruckte. Ein anderer Kunde hob die Fachkompetenz und das Verständnis seines Smava-Beraters hervor.

- Negative Erfahrungen: Es gab jedoch auch Kunden, die negative Erfahrungen gemacht haben. Ein Kunde äußerte Unzufriedenheit über den Kundenservice und fühlte sich nach Vertragsabschluss vernachlässigt. Ein anderer Kunde war unzufrieden mit der Kommunikation und hatte den Eindruck, dass die Berater vorgefertigte Antworten gaben, ohne das eigentliche Problem zu verstehen.

Angebote erhalten

Wenn es um die Beantragung eines Kredits geht, ist es für die meisten Menschen von großer Bedeutung sicherzustellen, dass sie das beste Angebot erhalten. Smava hat sich darauf spezialisiert, seinen Kunden personalisierte Kreditangebote zu präsentieren.

Wie Smava personalisierte Kreditangebote erstellt

Datenerfassung

Smava beginnt den Prozess damit, grundlegende Informationen von den Kreditnehmern zu sammeln, darunter Einkommen, Beschäftigungsstatus, gewünschter Kreditbetrag und Laufzeit.

Analyse

Anschließend nutzt Smava die bereitgestellten Daten, um die Kreditwürdigkeit des Antragstellers zu analysieren.

Vergleich mit Bankpartnern

Smava gleicht die Daten des Antragstellers mit den Kriterien seiner Bankpartner ab, um die besten Übereinstimmungen zu ermitteln.

Präsentation der Angebote

Abschließend präsentiert Smava dem Kreditnehmer eine Liste von Kreditangeboten, die auf seine individuellen Bedürfnisse zugeschnitten sind.

Konditionsübersicht

| Merkmal | Beschreibung |

|---|---|

| min. Dahrlehensbetrag | 500,- Euro |

| max. Dahrlehensbetrag | 120.000,- Euro |

| effektiver Jahreszins | Ab 0,68% |

| min. Laufzeit | 12 Monate |

| max. Laufzeit | 120 Monate |

| Sofortkredit möglich | ja |

| Sondertilgung möglich | ja |

| Kreditversicherung möglich | ja |

| Umschuldung möglich | ja |

| Gebühren | keine |

| Verwendungszweck | frei |

| mehr Details |

Smava betont, dass mindestens zwei Drittel ihrer Kunden den genannten Zinssatz bekommen. Allerdings basiert diese Berechnung auf persönlichen Faktoren und kann somit variieren. Es ist wichtig, dies zu berücksichtigen.

Kundenservice

Der Kundenservice bildet häufig das Herzstück eines Unternehmens, insbesondere in der Finanzbranche. Smava legt einen enormen Wert darauf, seinen Kunden einen erstklassigen Service anzubieten, um sicherzustellen, dass ihre Fragen beantwortet werden und sie sich während des gesamten Kreditprozesses unterstützt fühlen.

Sie haben weitere Fragen für Smava?

Wenn Sie den Kundeservice von Smava kontaktieren möchten, können Sie dies auf verschiedene Arten tun:

- Telefon: Sie können den Kundeservice von Smava kostenfrei telefonisch über die Telefonnummer 0800 000 98 00 erreichen, mit den Öffnungszeiten: Mo. bis Fr. 8:00 – 20:00 Uhr und Sa. 10:00 – 15:00 Uhr.

- E-Mail: Sie können Smava auch über die folgende E-Mail-Adresse kontaktieren: info@smava.de schickst

- Kontaktformular: Auf der Smava-Website gibt es normalerweise ein Kontaktformular, das Sie ausfüllen können, um Ihr Anliegen oder Ihre Frage zu übermitteln.

- Soziale Medien: Smava ist auf sozialen Medien wie Facebook oder Twitter vertreten. Sie können versuchen, über diese Plattformen Kontakt aufzunehmen.

Bitte beachten Sie, dass sich die Kontaktoptionen im Laufe der Zeit ändern können, daher ist es ratsam, die offizielle Smava-Website oder andere aktuelle Informationsquellen zu überprüfen.

Alternativen zu Smava

In der digitalen Ära gibt es zahlreiche Online-Plattformen, die Kreditvergleichsdienste anbieten.

Andere Kreditvergleichsportale und ihre Angebote

- Check24: Dieses Portal ist eines der größten in Deutschland und vergleicht nicht nur Kredite, sondern auch Versicherung, Energie, Reisen und viele weitere Dienstleistungen.

- Finanzcheck: Ein weiteres bekanntes Kreditvergleichsportal, das eine breite Auswahl an Kreditangeboten von verschiedenen Banken zur Verfügung stellt.

- Verivox: Ursprünglich bekannt für den Vergleich von Energiepreisen, hat Verivox sein Angebot erweitert und bietet nun auch Kreditvergleiche und andere Finanzdienstleistungen an.

- NetKredit24: Dieses Portal hat sich darauf spezialisiert, Kunden dabei zu unterstützen, das beste Kreditangebot basierend auf ihren individuellen Bedürfnissen und finanziellen Situationen zu finden. mehr Infos

Vergleich von Smava mit Top-Konkurrenten

| Kriterium | Smava | 1822direkt | Norisbank | Postbank |

|---|---|---|---|---|

| Kreditarten | Autokredit, Privatkredit, Ratenkredit, Umschuldung, Baufinanzierung | Ratenkredit, Autokredit, Konsumkredit | Ratenkredit ohne Zweckbindung | Privatkredit, Autokredit |

| Zinsen | Günstige Konditionen durch Vereinbarungen mit Partnerbanken, SCHUFA-neutral | Ab 3,99 %, abhängig von der Bonität | Sollzinssatz ab 2,26 %, abhängig von der Schufa-Bewertung | Fester Jahreszins von 1,93 % |

| Kredithöhe | 500 € – 120.000 € | 2.500 € – 50.000 € | 1.000 € – 65.000 € | 3.000 € – 100.000 € |

| Laufzeit | 12 bis 120 Monate | 12 bis 120 Monate | 12 – 84 Monate | 12 – 120 Monate |

| Besonderheiten | Breite Palette an Kreditarten, unverbindliche und kostenlose Kreditanfrage, Datenschutz | Online-Antragsprozess, Kreditrechner, keine Sofortauszahlung, positive Schufa erforderlich | Niedrigzins-Garantie, kostenlose Sondertilgungen und Ratenpausen, schnelle Auszahlung | Umfangreiches Filialnetz, flexible Rückzahlungen, optionale Ratenschutzversicherung, Online-Beantragung oder in Filialen |

Diese Tabelle stellt die Kernmerkmale von 1822direkt, Norisbank und Postbank im Vergleich dar, um Ihnen bei der Entscheidung zu helfen, welche Alternative zu Smava am besten zu Ihren Bedürfnissen passt.

Schlussfolgerung

Nach einer gründlichen Analyse von Smava und seinen Dienstleistungen können wir einige Schlussfolgerungen ziehen und Empfehlungen für potenzielle Kreditnehmer abgeben.

Gesamtbewertung von Smava

Smava ist ein führendes Kreditvergleichsportal in Deutschland, das Kreditnehmern eine effiziente und transparente Möglichkeit bietet, das beste Kreditangebot von einer breiten Palette von Bankpartnern zu finden.

Stärken:

- Umfassender Kreditvergleich: Smava bietet viele Kreditangebote an.

- Transparenz: Alle Konditionen, Zinssätze und Gebühren werden klar und deutlich angegeben.

- Kundenservice: Unterstützung während des gesamten Kreditprozesses.

Verbesserungspotenzial:

- Kommunikation: Es gibt Bedenken hinsichtlich der Kommunikation, da es nicht immer klare Antworten auf die Fragen gibt.

Phone:

0800 000 98 00

Email:

info@smava.de

Rezensionen für den Smava Kredit

Ja

Mein Kredit hat ich durch Smava noch nicht gefunden.

Teilen Sie Ihre Erfahrungen mit uns

FAQs – Häufig gestellte Fragen zu Smava

Smava ist ein Online-Kreditvergleichsportal, das Kreditnehmern dabei hilft, das beste Kreditangebot gemäß ihren individuellen Bedürfnissen zu finden.

Smava vergleicht nach der Eingabe Ihrer Daten, wie dem gewünschten Kreditbetrag und der Laufzeit, die Angebote verschiedener Banken und stellt Ihnen die besten Optionen vor.

Üblicherweise erhalten Sie innerhalb weniger Minuten eine vorläufige Zusage oder Ablehnung.

Nein, das Vergleichen von Krediten bei Smava ist für Kreditnehmer kostenlos.

Smava achtet besonders auf Datenschutz und Sicherheit. Alle übermittelten Daten werden verschlüsselt und ohne Ihre Zustimmung nicht an Dritte weitergegeben.

Ja, viele Kreditverträge bei Smava erlauben eine vorzeitige Rückzahlung, doch ist es wichtig, die Vertragsbedingungen zu überprüfen, um mögliche zusätzliche Gebühren zu kennen.

Ich würde ja gerne was positives schreiben aber ich kann die Seite nicht öffnen schade